Chapter 12 8月16日

英镑/美元(GBP/USD) – 反弹暂遇双重强阻,多空力量短兵相接

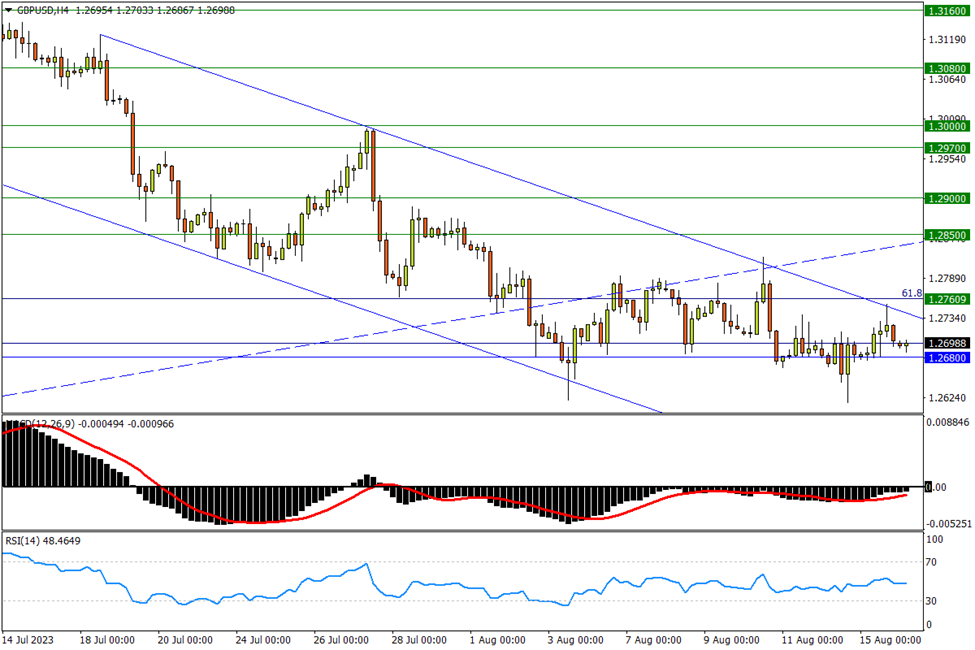

上方阻力参考: 1.2760、1.2850、1.2900

下方支持参考: 1.2680、1.2590、1.2485

日线图看,虽然上月英国薪资通胀达到纪录高位,但对英镑的利好刺激很快遭遇技术阻力棒喝:镑美隔夜上试2021年6月-2022年9月跌势的61.8%回撤位与7月来跌势上轨遇阻,日线倒锤线预示汇价在通道中重启跌势的风险。一旦回落跌破5月高点1.2680,恐将继续下测上周低点1.2620至6月29日低点1.2590支撑区域;失守将进而滑向6月12日低点1.2485。指标方面,MACD落入零轴下方后逐渐走平;RSI震荡跌入弱势区后横向运行,呈现英镑弱均衡态势。

4小时图看,英镑8月以来两次下探1.2620一线收获有力支撑,但反弹也同样受制于上述趋势惯性,多空力量或在两者间展开近战互搏。上行机会来看,突破1.2760是汇价止跌回稳的必要条件;随后若能收复6月前高1.2850则可宣告反弹起势,紧接着1.2900也将有温和抛压。再往上,4月13日低点1.2970,以及1.30整数关亦为阻力参考。指标方面,MACD在紧贴零轴下方形成金叉且波段底部抬高,但后续上行动力匮乏;RSI于中性水平附近来回震荡,提示镑美多空力量暂处均势。

纽元兑美元(NZD/USD) - 新西兰联储维持利率水平不变,纽币失守0.6,下方空间还有多少?

新西兰联储在8月16日的会议中维持利率在5.5%不变,符合市场预期。会议声明指出,维持利率不变的决定是整个货币政策委员会的共识。

中性的前瞻性指引基本没有变化,重申当前的利率水平如预期和要求的那样,限制了消费者支出,从而限制了通胀压力。委员会同意将利率需要保持在限制性水平,并且有信心通胀将回到目标范围内。”

该声明指出了双向风险,包括近期国内经济活动的短期上行和中期下行风险,以及全球经济增长和大宗商品价格疲软。

会议声明中对利率峰值的预测略有变化。官方现金利率路径被上调至5.59%(之前为 5.50%),预计在2024年第二季度达到峰值,并假设从 2024 年下半年开始以较慢的速度下降,然后在 2026 年第三季度下降至 3.38%。

在通胀方面,新西兰联储小幅上调了通胀预期,强调了管理价格上涨带来的上行风险,同时对GDP的预测几乎没有变化。新西兰联储指出,全球供应链瓶颈持续缓解,而移民数量的持续反弹有助于缓解国内劳动力短缺问题,失业率略有下调。

在住房方面,新西兰联储强调房价似乎比预期更早稳定,并上调了未来房价的前景。目前预计未来房价将以平均季度环比1%左右的速度上涨。尽管如此,新西兰联储指出,在当前偿债成本较高的背景下,房价上涨对消费的影响可能会较小。

在新闻发布会的问答中,奥尔主席指出,委员会对现金利率路径的小幅上调并不是为了发出关于再次加息的明确前瞻性指导,并指出委员会对当前的利率水平“非常满意”。

纽元兑美元在过去的两个交易日跌破0.6整数关口。今日新西兰联储在维持利率水平不变后导致纽元小幅下挫,但随后反弹并呈现日内反包。从整体趋势上看,纽元自去年10月触底上涨后,自今年以来一直处于调整通道中。目前价格触及通道的下轨支撑附近,大致在0.59附近。因此,该区域附近可采取波段操作中的低吸机会。

文章来源:FXTM富拓、CMC Markets